#寻找热爱基金的你# #雪球星计划公募达人##个人养老金全国推行,将宽基纳入产品范围#

从这块可以看到,这两年,个人所得税app、个税专项扣除等的实施和推广,是非常重要的基础设施,最终实现财政对个人的税收返还。

原因无它,当老无可依的时候,还得国家兜底,那还不如工作做在前头,让你自己有养老储蓄的意识,增强自我保障的能力,长期来看,对国家来说,这一定是综合治理成本更低,正向激励效果更好的模式,否则其他国家就没必要搞第三支柱了。

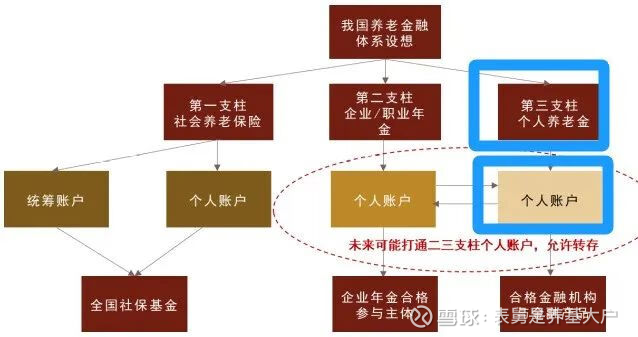

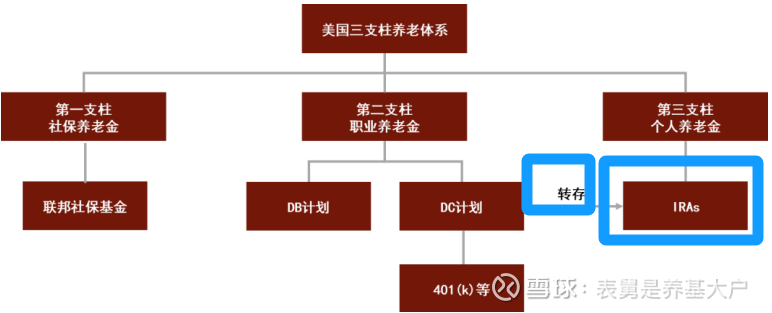

而现在国家推出的方案是,看上图蓝色框框的内容,效仿美国的IRA账户,把咱们的个人养老账户体系搭建起来。

第二,是有养老FOF或者理财或者保险资管的团队,在一轮周期后,能跑出来,证明自己的方法论,比老百姓自己去投,效果更好,能真正产生一套解决方案,一套完整的体系,完成对客户的“洗脑”,而不仅仅是围绕一个产品的业绩好坏(这里,行业也需要自我反思,在业绩承压的时候,有多少人,敢于在熊市站出来,继续长期谈养老fof的价值?);

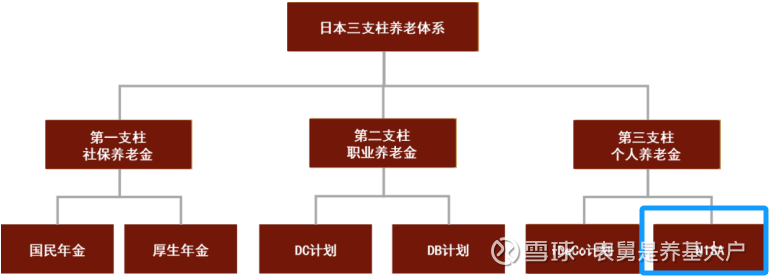

日本央妈、巴菲特为例的海外套利资金、以及NISA账户等的个人新入市资金。

第一,是纳入了红利相关的指数,比如易方达这边的中证红利ETF联接,Y份额是022925,因为红利其实算是策略指数,而非宽基指数,但红利确实和养老的主题非常契合,这个算是“民心所向”的;

第二,是纳入了指增产品,比如易方达的11只里,就有两个指增,分别是300精选增强,和上证50增强,Y份额分别是022914和022933。我算了一下,85只里,一共有19个指增,占比超过了20%,证明了监管对指增模式的认可。

第三,是基金投顾,在个人养老账户的场景中,放开,大家跟着基金投顾的主理人,去做养老资产的配置。

换个角度说,付老师不是说大家不敢消费的原因,是在于社会保障不够么,那既然财政要补贴,通过个税专项扣除的方式,把个人养老金支出,作为应纳税所得额时予以扣除,把钱转移到老百姓的个人养老账户里,是不是也算一个途径?

第一,对大多数交个税的群体而言,一年去个养账户投1.2万,是有必要且有好处的,反正你钱在银行一般账户也是投,去个养账户也是投,why not?

年金,最终还是要企业出钱的,即使你说企业出钱给员工交年金,可以抵扣所得税,但对企业来说,永远都是多付出去钱了啊,企业明明可以选择就不给你交,不是更省钱吗?

第二,具体投向,要结合目前自身的持仓。对我们很多个体而言,我们和海外不一样的点在于,在个养账户推出之前,大家已经买了很多A股,买了很多基金了。所以,以这批Y份额的指数基金投资为例,当你在个养账户做出投资前,要先判断自己现有的持仓的情况,你先想清楚自己是不是应该加仓,再决定要不要把钱放到个养账户里去加仓。

为了防止有人带节奏,说“没有纳入标普500和纳指100,不值得我转1万2进去”,我梳理了一下大概的逻辑,简单把个人养老账户,以及今天的新闻的核心,给大家聊透一下。

所以,短期放开公募债基的可能性和必要性都不大,让不同的资管机构,错位竞争的可能性更大。

这个利,可以是收入的抵税(对我们意义比较大),也可以是投资的免税(对我们意义不大,我们本来就没有资本利得税)。

第四,1万2的试点规模,多少有点鸡肋,对个人投资的边际影响太小,要不是有人提起来,有些人甚至都忘了有这么一笔钱了。

社保最大的问题,是大家担心它用来养老不够,也就是“够不够”的问题;企业年金最大的问题,是愿意帮员工交的企业太少了,也就是“有没有”的问题;个人养老金最大的问题,是需要去激发个人去开立、去用起来的意愿,也就是“要不要”的问题。

当然,我说的看好,是站在“规模论”的角度出发,我认为,个人养老金的规模,也即个人养老金账户的总余额,未来一定是能持续做大的。

大家觉得个人养老金,从2022年以来,反响一般,雷声大雨点小,主要有几个原因。

以上内容与证券之星立场无关。证券之星发布此内容的目的在于传播更多信息,证券之星对其观点、判断保持中立,不保证该内容(包括但不限于文字、数据及图表)全部或者部分内容的准确性、真实性、完整性、有效性、及时性、原创性等。相关内容不对各位读者构成任何投资建议,据此操作,风险自担。股市有风险,投资需谨慎。如对该内容存在异议,或发现违法及不良信息,请发送邮件至,我们将安排核实处理。

社保实施的是现收现付制,如果没压力的话,也不至于今年推出delay retirement了。

具体,可以看保险资管协会的这篇详细介绍,《日本篇:个人养老金之NISA》。

银行为何要委外买债基?因为免税,投资公募债基产生的分红收益,免缴所得税。

美国自不必说,更近的案例,还是看日本,这两年日本的牛市,除了股市本身在做的重视股东回报的改革(我们的国九条是非常类似的),有三股增量资金势力,分别是:

2024年,日本进行了NISA账户的改革更新,简而言之,就是提高了免税的额度,这快速刺激了日本居民,加速往里面存钱。预计未来5年间,账户数和余额都会翻倍。

你猜,会不会有更多的人,愿意转入更多的钱进去,去抵扣个人所得税?反正都要定投,为啥不去个养账户里定投费率更低的同一个产品?

毕竟,一笔30年拿不出来的钱,你不管是在账户里投A500还是沪深300,亦或是理财或保险,到头来都会在股市里转悠。

简单来说,日本的三支柱如下图,个养账户有两个体系,其中,NISA,是2014年开始的,全称是Nippon Individual Saving Account,日本个人免税储蓄账户,顾名思义,里面的投资,有免税优惠。

那么,个人养老金业务的逻辑,也将是一样的,以最高税率45%计算,当年缴费12000元可以节约的个人所得税支出最多为5400元。

在A股,这一链条要实现,当然需要很长的时间,我这么说,酸言酸语和抬杠的,肯定也很多,但长期来看,有长期稳定资金入市,必定是股市的推动力。

第二,2022年底1万2交了之后,很多人买了养老fof,赶上A股的光景实在不好,赚钱效应比较差。

其次,主动权益的可能性也不大,不是贬低主动权益,而是主动权益的基金经理稳定性、筛选难度、负面可能等等,不适合起步阶段的个养账户。

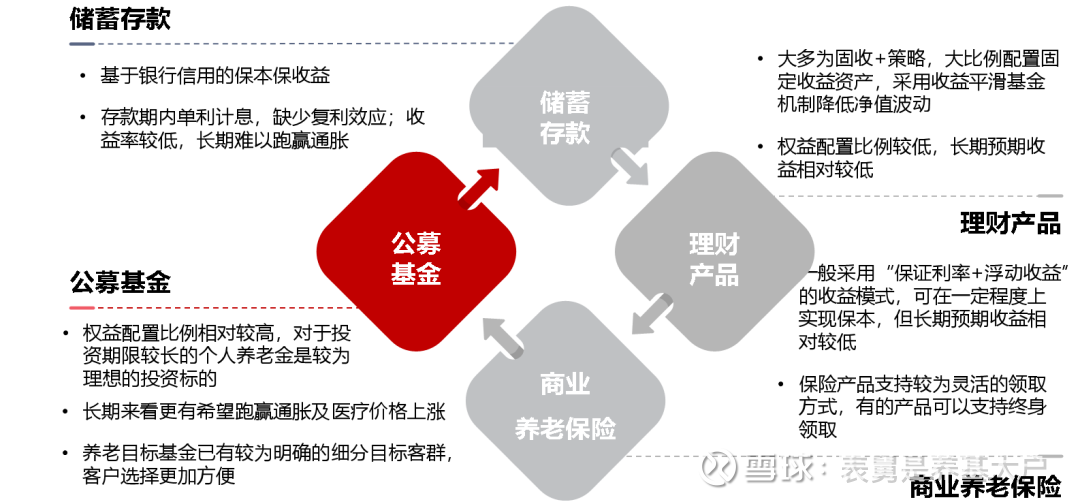

在今天之前,你的个人养老账户,能投的资产,包括以下四种(中金财富做的图),也即,存款、保险、理财、公募(仅包括养老FOF基金),而今天的通知是说,除了这四个以外,增加了两个大的品种:

,大家新闻可能都看得七七八八的,有人夸,有人酸,有人逐帧学习,有人嗤之以鼻。

第三,需要找到适合自己的,可以长期复用的营销模式,否则,目前的打法,普遍都是投产比较低的,有一搭没一搭,缺乏连续性。

第一,本来就是在试点摸索阶段,指望一步到位,是不现实的,诺大的国家,出台政策容易,出错了要改可就麻烦了。

这回纳入的指数产品,一共有85只,从总数上来说,不算少了,其中,易方达算是最大的赢家,一共纳入了11只,也是唯一一家有10只以上的机构。